系列文章之一,本文约共7,000字,阅读时间13分钟。

最近看了黑石联合创始人施瓦茨曼的新书《What IT Takes》,目前这本书还没有中文版,只有英文版。但2020年中文版面市的时候,我相信它也一定会像桥水基金创始人达利欧的书《原则》一样,在中国大卖。因为这个国度,对这类成功励志又有细节描述的书太渴求了。不是因为缺少鸡汤,而是因为中国是一个快速崛起的市场,这里有很多年轻人,渴望快速成长的年轻人。他们受过良好的教育,他们足够勤奋,他们渴望成功。

他们相信相信的力量,他们看见看见的方向。

此前我看过另外一本黑石联合创始人彼得森的书《黑石的起点,我的顶点》。对比两本书,两个创始人的不同视角,我们会发现黑石确实有很多有趣并且值得玩味的地方。黑石作为国内几乎所有地产基金对标的机构,它成长过程中的高光时刻以及背后的支撑力量,我相信都是值得学习和思考的。

施瓦茨曼这本书开始的第一个故事就是两位创始人在麻省理工学院捐赠基金募资碰壁的事情。

1985年彼得森和施瓦茨曼分别作为雷曼兄弟顶峰时的CEO和雷曼兄弟主管并购业务合伙人的身份创立黑石时,当时一定是怀揣着极高的预期,成则证明个人的非凡能力,败则沦为华尔街的笑话。现实的情况远没有想象中的顺利。业务迟迟没有实质性的进展。

1987年春,当施瓦茨曼和彼得森苦熬了许久之后,终于约到了一家愿意见面的资金方。当他们如约敲门时,却被门卫告知MIT捐赠基金的人周五已提前下班了,要见的话需要在下周一了。闭门羹之后,天空下起了雨。施瓦茨曼在雨中拦出租车,衬衫像抹布一样贴在他身上,全身在雨水中浸泡着。他在路边一边被雨淋,一边挥舞着20美元小费希望拦到出租车。心里想的是“Pete, who at sixty-one was twenty-one years older than me and has been commerce secretary under President Nixon before joining Lehman, stood behind me looking unamused. P2”。而这已经是他们过去几周最靠谱的目标募资机构了“It was the closest to a deal I had gotten in weeks".

这可能就是最真实的写照。我身边很多朋友都想组建自己的地产基金,项目也找好了,一年花费几百万也搭建了团队,但就是募不到资金。美国的前商务部长创业之初募资都如此之难,更何况普通人呢?

很多时候,我会不由自主的对比黑石与高和。

上述黑石起步募资难的尴尬场景是多么的熟悉。我作为高和权益类资金募集的牵头人,在过去的12个月我们团队募集了包含保险资金在内的约28亿元LP资金(不含银行贷款),期间也经历了诸多的心酸和喜悦,而这已经是高和创业的第10个年头了。

从黑石早期两位合伙人分工的角度,坊间一般的版本是彼得森“主外”,施瓦茨曼“主内”。

年富力强的施瓦茨曼坚忍不拔的毅力和精力充沛是黑石这部庞大生财机器得以顺利运作的发动机;老谋深算的彼得森凭借在金融圈和政界浓厚的人脉和游刃有余的外交手腕是黑石的润滑剂。在彼得森眼中,创业时他59岁,拥有丰富的管理经验。而施瓦茨曼才38岁,虽然是位出色的投资银行家,但没有管理经验。最终彼得森担任董事会主席,施瓦茨曼担任CEO。

如果从第三方视角来看,黑石成立之初,施瓦茨曼就是All in的状态,而彼得森一边参与黑石的管理,一边担任外交关系协会主席等公共职务。这也注定了后期黑石主要由施瓦茨曼主导的格局。彼得森的精神底色很大一部分是成为“美国首位希腊裔内阁官员”。

再回到募资的话题,最终黑石首期基金通过保诚保险公司募集了1亿美元;基于杰克韦尔奇的信任,通用电气投资了3,500万美元;通过李光耀组织的总统府晚宴,两家新加坡政府投资基金给黑石注资了8,000万美元。截止到1987年秋,黑石首次募集到了最大的一笔杠杆收购基金——8.4亿美元。

上学与找工作

关于施瓦茨曼上学期间和第一次找工作,书中有三个镜头很有趣。

后来当他第一次到华尔街面试时,蹑手蹑脚、只够支付一杯咖啡等位、每隔几分钟看手表担心面试迟到,当他拿到10,000美元一年的一个极好的offer时,他说“I need $10,500 because I heard there's another person graduating from Yale who's making $10,000, and I want to be the highest-paid person in my class. It's not a big deal to you, but it's a really big deal to me.P34”。最终他得到了。在很多重大决策时,尤其是大宗交易中最终扣扳机的环节,能沉得住气并且果敢,这是非常不容易的。

工作在雷曼

施瓦茨曼在雷曼接到的第一项工作是给脾气暴躁的老合伙人Herman Kahn写一份针对航空座位制造商的“客观公正”视角的材料(所谓的华尔街“fairness opinion”)。施瓦茨曼洋洋洒洒的写了整整68页。当Herman Kahn看到材料后,用很重的鼻音,大声并且愤怒的在电话里和他说“There's a typo on page 56! P58”在56页有一个打字文稿的小错误。说完猛砸式的挂断了电话。

从那之后,施瓦茨曼再也没有机会与Herman Kahn在项目上合作了,甚至没有机会再见到他。在另外一个学生贷款的项目中,交易团队的头儿Lew Glucksman看到他列席会议,盯着他尖叫的直接说“Who the fuck are you? why aren't you sitting up straight?”那时的施瓦茨曼感觉面颊在灼烧,但这也是他渐渐明白华尔街规则的学习必经之路。“These people don’t fuck around. I’m living according to their rules. I had better learn to play by them. Painful as it was, Lehman was the school I needed.P62”。

同时,十九世纪七十年代的雷曼人才济济,也包括CIA以及军人等。大家来自不同的领域,拥有不同的视角和技能。而到了八十年代中期,大部分入职的人都来自MBA,标准化的、制式的、来即可用的工具型人士。

在雷曼期间,施瓦茨曼因为做成了一单巨型并购交易,正式确立了他在并购领域的合伙人地位。1987年底,也是施瓦茨曼作为经理加盟雷曼的第六个年头。一个偶然的机会参与了Tropicana(一家主营橙汁业务的公司)的并购交易。

作为一名新手,在没有外部力量支持的情况下,独立负责这一单。书中有一段描述特别有趣,讲的是他在极度紧张的状态下如何缓释焦虑?“to focus on my breathing, slow it down and relax my shoulders, until my breaths were long and deep. The effect was astonishing.P69”。同时,在发言时“to take a moment to slow myself down. People were always happy to let me have that extra moment. They would be even be more eager to hear what I have to say once I was ready.P71”。

作为一位从事大宗并购交易十年的从业者,对于上面这段话我非常有同感。

无论是资金端的推动亦或资产端的沟通,焦虑属于常态,最直观的体感就是总觉得嘴里苦、后背脊梁冒冷汗。最终施瓦茨曼搞定了,4.88亿美金的交易额,也是那一年全球第二大并购案。也正是因为这一单,他晋升为雷曼的合伙人。

创立黑石

1985年8月施瓦茨曼和彼得森每天在东65街的庭院餐厅见面讨论,从开店的首客到闭店时最后一个离开,围绕他们的职业生涯以及下一步可以一起做什么事,持续数小时的讨论和碰撞。

读到这一段我不由的反思过去一年自己的工作状态。除了牵头负责高和所有权益级资金募集工作之外,我同时也担任高和地产科技基金的合伙人。春国和我一起主管高和的这块业务。春国加入高和之前是FEEL健身的创始人,公司峰值时团队有两三百人。在创业之前,春国曾是人人网、友盟等互联网公司的核心成员,也是国内非常早的一批互联网产品经理。后来把FEEL的估值做到了10亿元,最终卖给了一家上市公司。所以人本身非常优秀。

但后来我反思一个问题,相比施瓦茨曼和彼得森,我们好像从未有过一整天的沟通。有几次春国约我餐叙,我都因为各种事情没有如约。我们彼此认可,但还没有达到心领神会的状态,也这恰恰是因为缺乏深度沟通。也正基于上述借鉴,我开始有意识的调整自己的状态。

当黑石艰难的完成第一期基金的募集工作后,投资压力随之而来。首先瞄准的是运输行业。他们认为在经济下行周期内,运输行业更抗周期。黑石最终拆分出运输之星的业务板块,以6.5亿美元的价格成交。其中,黑石一期基金出资0.134亿美元,USX(美国钢铁联合公司)提供了1.25亿美元的卖方融资,剩余的部分由银行贷款支付。当年黑石面临的问题与当前中国地产基金面临的问题何其相似!国内各家银行“紧信用、宽货币”,即便是北京二环附近地铁上盖的现金流稳定的写字楼资产,对于市场化的民营地产基金获取低成本的银行并购贷款依然有挑战。

当年黑石在运输之星的贷款行对接中,仅有两家银行感兴趣:JPMorgan and ChemicalBank。而JPMorgan又是敲竹竿的心态,不仅要求收取明显高于市场水平的利率,同时也不愿意用自有资金兜底承销。而且,非常傲慢的说“That's how we do business.P128”。而化学银行仅是美国第六或者第七大银行,虽然一直积极拓展,但此前从未成功落地过。

施瓦茨曼第一次与化学银行面谈时见到了银行的CEO Walt Shipley、公司融资部的头儿Bill Harrison,以及和他同龄的投行部的头儿Jimmy Lee。他们了解并研究了施瓦茨曼的需求,并且承诺用自有资金进行兜底承销,甚至同意在交易执行到更稳健的状态时,利率可以进一步下降。

最终黑石通过这笔交易获得了26倍的超额回报,年均收益率高达130%;化学银行也赢得了在此之后的15年与黑石的绑定合作机会。二者很难说是谁成就了谁,最好的状态就是共同成长。不成熟的资方往往都习惯性的一味的压榨资产方,同样讽刺的是能接受苛责条件的资产方往往都处于走投无路、别无选择的状态,最终资金方和资产方二者都不会有很好的结果。

黑石在吸引人才方面的坎坷

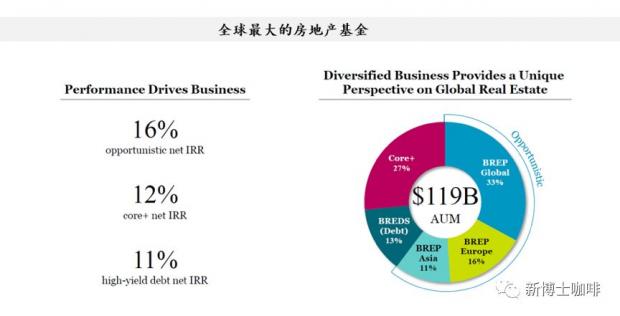

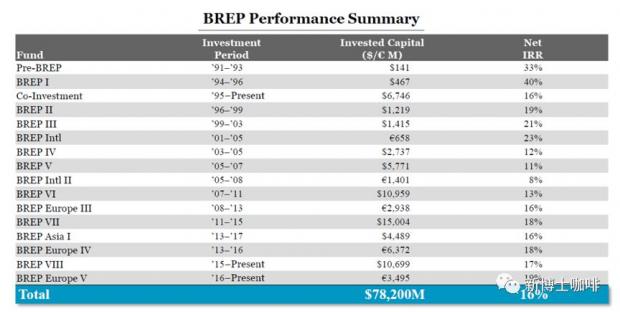

最初表示投资意向的是南达科他州的一个公募基金,当时这支基金仅有40亿美元的规模,背后是很多退休老人的养老金。当时南达科他州基金投委会要求的单笔投资规模上限为0.5亿美元,但因为有上面这个条款,最终投资了1.5亿美元,这也成就了黑石的第二条新业务线。目前黑石房地产基金(BREP)已经是全球最大的地产基金了,总资产管理规模已经达到1,190亿美元。

一个机构是否在成长,是否有长久持续的生命力,最大的闪光点通常在于是否有新的顶级的聪明人加盟,以及团队自身是否能培养出卓越的梯队人才。

高和的成长过程也是一样的逻辑。从苏鑫2009年创业以来,陆续邀请了高盛背景的周以升、东亚银行总行投行部的石志平以及摩根斯坦利的Linda等加盟,高和的投资投行团队大部分来至于高盛、华平、凯德、丰树、嘉沃、SOHO、BEA等细分市场的头部机构。大量优秀人才的加盟在很大程度上支撑了过去10年高和的发展。

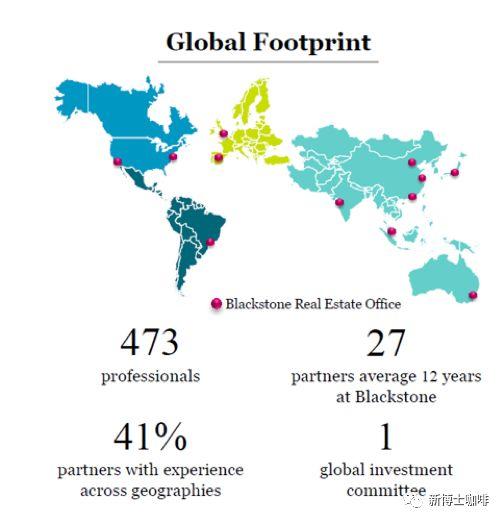

黑石的人才梯队培养从新人的招聘开始。2018年招聘的初级投资分析师,从全球各大顶级高校毕业的应聘者有14,906人,录取了86人,最终录取率仅为0.6%!远低于最顶级高校的录取率。整体而言,黑石全球共同473位专业人士;27位合伙人平均在职时长为12年,41%的合伙人有多区域工作经验;全球只有1个投委会,并且投委会成员的平均从业年限为18年。

真正让黑石名声鹊起的是两单交易,一单是EOP资产包的收购,一单是希尔顿资产包的收购。

EOP资产包最初由Sam Zell创建,并且是所有上市REITs中第一家成为标普500的成分股。这个资产包共有600多个资产,总面积接近1亿平方米。

2006年11月2日,黑石报出超过EOP REIT市值8.5%的价格成功让Sam开放项目底层数据资料。通常买方会要求卖方提供一个分手费(用于覆盖买方尽调涉及到的费用等)。如果买方很少,卖方需要支付更高的分手费;如果买方很多,卖方就能坚持一个很低的分手费。分手费通常的市场价格是总交易金额的1%-3%;而EOP基于买方竞争激烈,Sam仅支付千分之三左右的费用。

经过多轮报价和博弈,进入最后一轮的买家仅包含黑石和Vornado。一方面黑石要求把分手费提高至5.5亿美元,另一方面要求拥有提前出售资产的权利。“I want to sell half of it immediately at a profit to make the price for the rest of it more conservative. I want to sell it on the day we close. I don't want any daylight. P215”。就在这个关键的节点,纽约一家房地产巨头同意出价70亿美元收购EOP资产包中的7宗超甲级摩天写字楼。最终黑石以390亿美元的价格完成收购,并且从付款方式上,黑石全部以现金,而竞争对手是一部分现金加一部分股票。

EOP资产包也是房地产历史上最大的一笔收购案。而最漂亮的是在黑石完成收购的当天,同时又卖出了相当一部分资产。在这短短8周的时间内,黑石买入了390亿美元的资产,同时又卖出了300亿美元的资产。最终彻底缓释了这笔交易的风险。施瓦茨曼兴奋的对团队说“You put in an absolutely unprecedented effort and achieved something no firm in history has ever achieved.P218”。

作者系高和资本地产科技基金合伙人李慧忠博士。

2020/01/08于北京国贸。配音、配图由杨云飞先生完成。

本文仅代表个人观点。如需转载请联系

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号